hoffentlich interessante 5 min

Lassen Sie uns einen kurzen Überblick über einige der größten Sorgen der Anleger geben (in keiner bestimmten Reihenfolge):

- Russland zieht in den Krieg mit der Ukraine

- Die Inflation ist auf dem höchsten Stand seit 4 Jahrzehnten

- Die Fed strafft ihre Geldpolitik

- Wachstumswerte brechen ein

- Wir befinden uns im wohl verrücktesten Immobilienmarkt aller Zeiten

- Die Zinssätze beginnen endlich zu steigen

- Es gibt Engpässe auf dem Arbeitsmarkt und in der Lieferkette

- Der Aktienmarkt befindet sich mitten in einer Korrektur

- Und wir befinden uns nun schon seit zwei Jahren in einer Pandemie.

- Diese Liste ist nicht erschöpfend, aber selbst wenn ich ein paar Dinge übersehen habe, gibt es im Moment genug, worüber man sich Sorgen machen kann.

Ich könnte versuchen, diese Liste durchzugehen, um Daten, Zusammenhänge und Meinungen zu den einzelnen Variablen zu liefern, aber das würde nicht viel nützen, da die einzige Variable, auf die es ankommt – die Zukunft -, nicht zu erahnen ist.

Und selbst wenn ich in der Lage wäre, Ihnen die Schlagzeilen der Zukunft zu nennen, könnten Sie mit diesen Schlagzeilen wahrscheinlich immer noch nicht viel Geld verdienen. Niemand hätte vorhersagen können, dass der Aktienmarkt in den Jahren 2020 und 2021 um mehr als 50 % steigen würde, obwohl die schlimmste Pandemie seit 100 Jahren ausgebrochen ist.

Wenn die Märkte verrückt spielen, haben Sie eigentlich nur 3 Möglichkeiten, was Sie mit Ihrem Portfolio tun können:

- Mehr tun

- Weniger tun

- Nichts tun

Sich mehr Mühe zu geben und mehr zu tun, führt in der Regel zu besseren Ergebnissen in vielen Bereichen Ihres Lebens. Lernen Sie härter und Sie können bessere Noten bekommen. Wenn Sie mehr üben, können Sie sich im Sport verbessern. Wenn Sie regelmäßig ins Fitnessstudio gehen, können Sie Ihren Körper verändern.

Investieren funktioniert nicht unbedingt auf diese Weise.

Je mehr Sie sich anstrengen und je mehr Sie tun, desto schlechter sind oft Ihre Ergebnisse. Das ist zwar kontraintuitiv, aber wahr.

Und mehr zu tun ist oft noch schädlicher, wenn man es zu den ungünstigsten Zeitpunkten tut.

Es gibt diesen Wunsch, ein Held zu sein, wenn die Märkte unbeständig werden. Es gibt Leute, die die perfekte Absicherung wählen, den Tiefpunkt erwischen, die Höchststände verkaufen, um die Tiefs zu kaufen und so weiter.

Korrekturen und Bodenbildungen sehen im Nachhinein so einfach aus, aber es ist unmöglich, sie in Echtzeit vorherzusagen. Wenn es an den Märkten bergab geht, übernimmt die menschliche Natur das Steuer, während die Fundamentaldaten im Kofferraum festsitzen.

Und wenn die menschliche Natur das Ruder übernimmt, ist es viel einfacher, Fehler zu machen. Indem man Fehler minimiert, kann man während einer Marktkorrektur gewinnen.

In seinem klassischen Buch Winning the Loser’s Game (Das Spiel des Verlierers gewinnen) gibt Charley Ellis eine meiner Lieblingsanalogien zu Investitionen:

Beim Profitennis wird das Endergebnis durch die Aktionen des Siegers bestimmt. Professionelle Tennisspieler schlagen den Ball mit laserartiger Präzision in langen und oft spannenden Ballwechseln hart, bis es einem Spieler gelingt, den Ball gerade noch aus der Reichweite zu schlagen oder den anderen Spieler zu einem Fehler zu zwingen. Diese großartigen Spieler machen nur selten Fehler.

Amateurtennis ist fast völlig anders. Das Ergebnis wird durch den Verlierer bestimmt. Und so geht’s. Brillante Schläge, lange und spannende Ballwechsel und scheinbar wundersame Aufholjagden sind selten. Der Ball wird zu oft ins Netz oder ins Aus geschlagen, und Doppelfehler beim Aufschlag sind keine Seltenheit. Anstatt zu versuchen, unserem Aufschlag mehr Kraft zu verleihen oder näher an die Linie zu schlagen, um zu gewinnen, sollten wir uns darauf konzentrieren, den Ball beständig auf die ander Seite zu bekommen. Amateure schlagen nur selten ihre Gegner, sondern schlagen sich selbst. Der Sieger in diesem Tennisspiel erhält Punkte, weil der Gegner Punkte verliert.

Bei Spielen von Profis werden etwa 80 % der Punkte durch einen guten Schlag gewonnen. Bei Spielen von Amateuren werden etwa 80 % der Punkte durch einen Fehler des Spielers verloren.

Die besten Tennisspieler der Welt schlagen Winner, während der Rest von uns den Ball ins Netz schlägt.

Der größte Unterschied zwischen Tennis und Geldanlage besteht darin, dass Sie nie auf demselben Platz wie Roger Federer oder Serena Williams stehen werden, aber jeder Anleger spielt auf demselben Belag (dem Markt).

Ich verrate Ihnen ein kleines Geheimnis: Die meisten professionellen Anleger wären besser dran, wenn sie einen Amateur-Ansatz für Investitionen wählen würden. Ja, es gibt intelligente Anleger, die Gewinner finden können und dies auch tun, aber nicht auf einer konstanten Basis, und es ist sicherlich eine Gruppe, die mit der Zeit schrumpft.

Die anderen 99 % von uns sind besser dran, wenn sie Fehler vermeiden, indem sie zum falschen Zeitpunkt eine unüberlegte Entscheidung treffen.

Dies sind einige der größten Fehler, die Anleger während einer Korrektur machen:

- Versuchen, den Markt zu timen

- Verwechseln des eigenen Zeithorizonts mit dem eines Anderen

- Sie halten sich nicht an ihren Investitionsplan

- Sie haben überhaupt keinen Investitionsplan

- Versuchen, den Markt zu überlisten

- Dem Aktienmarkt im Laufe des Tages mehr Aufmerksamkeit schenken als sonst

Ich weiß, dass dies nicht die reizvollste Art zu investieren ist, aber für die große Mehrheit der Bevölkerung bietet sie die höchste Erfolgswahrscheinlichkeit.

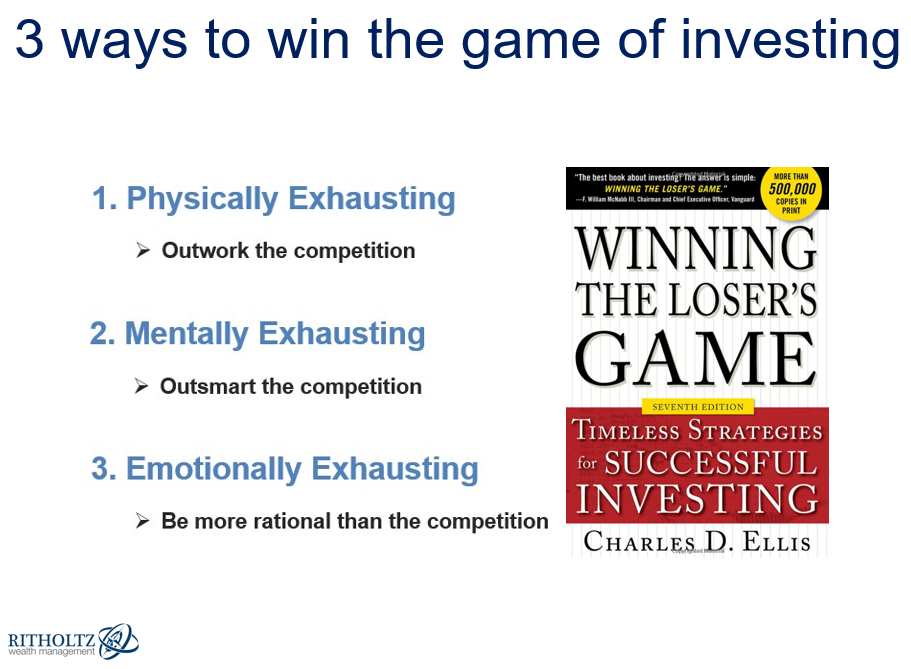

Das Buch von Ellis gefällt mir so gut, dass ich ein anderes Konzept von ihm bei meinen Vorträgen verwende. Er sagt, dass es wirklich nur 3 Wege gibt, das Spiel des Investierens zu gewinnen, jeder auf seine Weise anstrengend:

Ich habe bereits über das Problem mit Nummer eins gesprochen – härteres Arbeiten führt nicht automatisch zu besseren Ergebnissen auf dem Markt, und tatsächlich macht es Ihre Leistung oft sogar schlechter.

Das Problem bei Nummer zwei ist, dass es immer jemanden geben wird, der klüger ist als Sie und in die Märkte investiert. Es gibt Hedge-Fonds voller Doktoranden, Raketenwissenschaftler und Quants, die mit den besten Daten, Technologien und Gehirnen der Branche ausgestattet sind1Und die meisten dieser Fonds sind dennoch nicht besser als ein einfacher Indexfonds..

Bleibt noch Nummer drei – rationaler sein als die Konkurrenz.

Rationaler zu sein, erfordert eine langfristige Denkweise. Es erfordert Geduld, Disziplin und die Fähigkeit, kurzfristige Schwankungen auf dem Markt zu ignorieren.

Das ist nicht einfach, aber es ist Ihre beste Chance, die unvermeidlichen Marktkorrekturen zu überstehen.

Autor: Ben Carlson (The 3 Ways to Win During a Market Correction)

Veröffentlicht mit freundlicher Genehmigung des Autors